Сегодня,

система ипотечного кредитования занимает уникальное положение в национальной

экономике. Во-первых, в настоящее время ипотечное кредитование в большинстве

экономически развитых стран является не только основной формой улучшения

жилищных условий, но и оказывает существенное влияние на экономическую ситуацию

в стране в целом. С другой стороны, система ипотечного кредитования

представляет сложнейший механизм, состоящий из взаимосвязанных и

взаимозависимых подсистем.

В последние годы заметно выросла

потребность в таком сегменте банковских услуг, как ипотечное кредитование. Поскольку

улучшение жилищных условий и приобретение жилья – одна из основных потребностей

граждан России, независимо от того, к какой имущественной группе они

принадлежат. Люди не хотят в течение длительного времени, порой десятилетиями,

ждать социального жилья от государства, а стремятся приобрести новое жилье

пусть даже в кредит, но сегодня.

Ипотека вызывает много разноречивых мнений.

Одни утверждают, что при нынешнем уровне жизни этот способ решения жилищной

проблемы еще долго останется непопулярным. Другие – что ипотека пришла в нашу

страну как раз вовремя. Трудно встать на защиту какого-либо из этих мнений, не

разобравшись во всех тонкостях данной проблемы.

Рассмотрим минусы и плюсы ипотечного кредитования.

Главным преимуществом ипотеки является то, что вместо многолетнего накапливания

необходимой суммы на покупку жилья появляется возможность быстро купить жилье,

даже при неблагоприятном стечении обстоятельств, скажем, мы не в состоянии

погасить кредит, реализация предмета ипотеки вернет вам вложенные деньги.

Безопасность операции обеспечивается страхованием жилья,

рисков утраты права собственности на квартиру и ее повреждения, а также потери

заемщиком трудоспособности.

У ипотеки есть и другие достоинства:

одновременно заемщику предоставляется существенная льгота по подоходному налогу

на весь срок ипотеки.

Длительный срок кредитования делает платежи по ипотеке не слишком

большими, следовательно, не слишком обременительными. B большинстве ипотечных

программ предусмотрена возможность досрочного погашения кредита.

Банки все более гибко подходят к

определению доходов потенциального заемщика. Уже не является препятствием для

получения кредита «серая» зарплата. Правда, процентная ставка для заемщика с

серой» зарплатой немного выше.

Несмотря на ряд преимуществ, у

ипотечного кредитования существует достаточное количество недостатков. Самым

существенным недостатком ипотеки является, на мой взгляд, является переплата за

квартиру. Переплата по ипотеке включает в себя проценты по ипотечному кредиту,

ежегодные суммы обязательного страхования. Кроме того, в процессе получения

ипотечного кредита заемщику приходится нести дополнительные расходы. Накладные

расходы в совокупности могут достигать 10% первоначального взноса на

приобретение жилья.

Распространено мнение, что человек,

купивший квартиру в кредит, вернет банку стоимость двух таких квартир. Но

нельзя при решении этого вопроса опираться на стоимость жилья в настоящий

момент, ведь большую часть стоимости мы заплатим в будущем. Это выгодным

образом отличает ипотеку от варианта накопления денег, поскольку при заключении

договора об ипотеке цена фиксируется и рост цен на недвижимость нас волновать

не будет. Иными словами, если вы будете откладывать сделку в надежде на то, что

через несколько месяцев ставка снизится на 1-2%, то на самом деле ничуть не

сэкономите: жилье за это время поднимется в цене намного больше.

Сумма кредита, которую может выдать ипотечный банк, ограничена, с одной стороны,

первоначальным взносом заемщика, с другой стороны, величиной его доходов. При

этом некоторые кредитные организации принимают во внимание только доход по

основному месту работы, подтвержденный справкой. И наконец, в зависимости от

банка и объекта недвижимости могут возникнуть дополнительные требования к

заемщику, такие, как наличие регистрации, определенный стаж работы на одном

месте, возможность представить поручителей по кредиту.

Что же касается текущего положения

ипотечного кредитования и перспектив его развития. Известно, что в конце 2011

года, динамика изменения среднего уровня цен на вторичном

рынке недвижимости в России составила 7,47%, на первичном рынке также наблюдался равномерный рост

цены за кв.м жилья, и к концу года он составил 7,58%. Средний уровень цен на новостройку поднялся с 70 500 руб. до 75

850 руб. за м2.

В 4 квартале 2011

года и по текущий момент банки один за другим интенсивно повышали ставки по ипотеке и ужесточали требования

к заемщикам. Очевидно, что на это

решение влияет сохранение некоторой нестабильности на финансовом рынке.

Еще одна интересная тенденция, на фоне изменения ипотечных программ и

повышения ставок, банки стали предлагать различные варианты компенсации. Как, например, ВТБ-24 стал самостоятельно

оплачивать оценку

квартиры и отменил комиссию за выдачу кредита. Тем самым снизив

дополнительные затраты самого заемщика. Некоторые банки стали рассматривать гражданские пары. Это говорит о том, что банки по-прежнему продолжают

конкурировать за заемщика. Они уверены в перспективах ипотечного рынка, но в то

же самое время вынуждены повышать ставки из-за роста "длинных” денег, которых у

нас в стране всегда не хватало.

Оценивать

перспективы развития ипотечного рынка крайне сложно. Понятно, что самый главный

параметр – это уровень процентной

ставки по ипотеке. Текущие ставки еще более или менее воспринимаются

заемщиками адекватно, и количество заключаемых сделок по покупке

квартир в ипотеку подтверждает, что есть серьезный платежеспособный

спрос.

Банки между собой будут конкурировать в

первую очередь не по ипотечной ставке, потому что они будут вынуждены их

повышать. Конкуренция сохранится по части технологии проведения ипотечной

сделки. Речь идёт о том, что банки будут стремиться снизить размер комиссии,

ускорить рассмотрение заявки заемщика на одобрение ипотечного кредита или

начнут вводить новые ипотечные программы и упрощать процедуры погашения

ипотеки.

Если говорить о том,

какие ипотечные кредиты будут предоставляться, то банки точно не станут снижать

размер минимального первоначального взноса. Он останется на уровне 20 – 30%. Пока нет предпосылок к ужесточению требований в

части формы подтверждения доходов.

Несмотря на

присутствие очевидных сложностей, специалисты возлагают на будущее достаточно

оптимистичные прогнозы, которые в 2012 году предполагают дальнейшее увеличение

объемов выдачи кредитов по ипотеке.

Насколько весомым

будет данный рост – во многом зависеть от наличия основных определяющих его

факторов: положения с фондированием, процесса инфляции, наличия стабильности

доходов населения и объемов по строительству жилья.

В случае, если

удастся придать таким факторам нужную динамику, то результат не заставит долго

себя ждать, а в наличии достаточно высокого спроса на улучшение условий

проживания со стороны нашего населения можно совсем не сомневаться.

Перспективы

ипотечного рынка сегодня довольно туманны, и многие эксперты опасаются давать

прогнозы на 2013 год. Казалось бы, трудные времена прошли, и система приходит в

себя, однако многие все же боятся того, что новый виток нестабильности обрушит

мечты о собственном жилье.

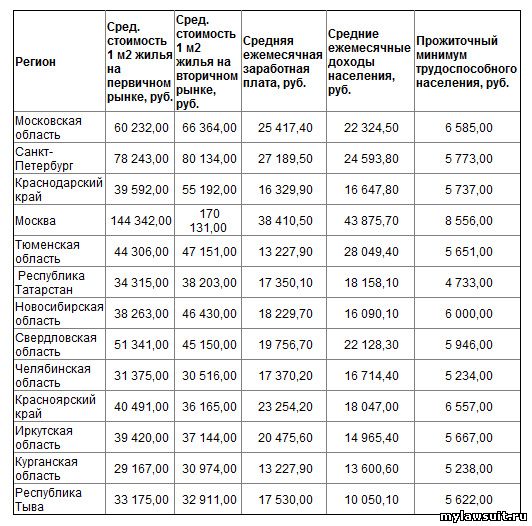

Приложение 1. Стоимость жилья, заработная плата и прожиточный минимум. Данные за 2010-2012 гг.

Приложение 2. Доля ипотеки в сделках с жильем (2007-2012)

Приложение 3. Темп прироста объемов выданных кредитов

Список источников: 1.Интернет

– ресурс: http://rusipoteka.ru/ 2.Интернет

– ресурс: http://lf.rbc.ru/recommendation/ipoteka/2012/10/24/216716.shtml 3. Интернет

– ресурс: http://www.rg.ru/2012/08/01/obrazovanie.html

4.Электронный

ресурс: http://www.ahml.ru/ common/img/uploaded/files/agency/reporting/review/report_05.2012_n.pdf

|