Введение

Слово

«ипотека» греческого происхождения, впервые его применение встречается в

законодательстве Солона в 6 веке до н.э. Он предложил ставить на имении

должника столб, гласящий, что «эта земля служит обеспечением прав кредитора на

определённую сумму», На нём отмечались все долги собственника земли. Позже для

этой цели стали использовать ипотечные книги.

Далее следует Римский

этап развития ипотеки, появление которой было обосновано политико-экономическими

условиями времен Римской Империи: ослабление рабовладельческого хозяйствования

и массовая передача земель арендаторам. Понятие ипотечного обеспечения означало

материальное обеспечение обязательства, но без передачи недвижимости во

владение лицу, которому оно гарантировало выполнение обязательства.

Понятие «ипотека» основывается на древнеримских принципах

залога, являясь его более совершенной формой. Со временем менялись лишь условия

предоставления объёма и целей ипотечного кредита и надёжность его обеспечения.

Таким образом, ипотека – одна из форм имущественного

обеспечения обязательства должника, при которой недвижимое имущество остаётся в

собственности должника, а кредитор в случае неисполнения последним своего

обязательства приобретает право получить удовлетворение за счёт реализации

данного имущества.

Жилищно-ипотечное кредитование и по сей день является одной

из самых актуальных тем в жилищном праве не только России, но и мире, в целом.

Большой интерес к данному вопросу проявляют не только ученые-юристы, но и

простые обыватели, поскольку зачастую, на фоне постоянно растущих цен на

недвижимость, ипотечное кредитование является единственной возможностью для

слоев населения с невысоким достатком приобрести квартиру или иное жилое

помещение.

Продолжая тему актуальности данной работы, хотелось бы

отметить, что в России существует острая проблема неплатежей по ипотечным

кредитам. Данный факт привел к тому, что в России сложилась атмосфера взаимного

недоверия хозяйствующих субъектов, также имеет место большое количество

банкротств предпринимательских структур, повальная задолженность юридических и

физических лиц бюджетам различных уровней, а также задолженность самих бюджетов

по оплате труда и другим выплатам, зависимость платежеспособности коммерческих

организаций от перемен политического климата – все это обусловливает

необходимость существенного ужесточения контроля при совершении крупных

коммерческих сделок. Такая ситуация приводит к тому, что происходит разрыв

сложившихся связей, существуют трудности с формированием каналов сбыта,

возникают проблемы финансирования крупных сделок.

Целью данной работы является раскрытие вопроса о понятие и

сущности жилищно-ипотечного кредитования в целом.

Для достижения

вышеуказанной цели автором работы использовался ряд законодательных источников

и работы ученых-юристов, таких как Афонина А.В., Разумовой И.А., Манохиной Г.А.

и других.

Понятие и сущность

жилищно-ипотечного кредитования

Ипотека – залог недвижимого имущества, который осуществляется

без передачи этого имущества во владение залоговому кредитору. Предметом

ипотеки является недвижимость, остающаяся во владении залогодателя.

В современных экономических отношениях ипотека – это залог

недвижимого имущества при получении ссуды в кредитном учреждении, дающий право

кредитору преимущественного удовлетворения претензий к должнику на сумму

заложенного имущества. Кредитор залогодержатель в случае неисполнения

залогодателем обязательства по возврату ссуд обретает право получить

компенсацию за счет реализации заложенной недвижимости в первоочередном порядке

(в сравнении с другими кредиторами). Залогом могут быть обеспечены

обязательства как юридических, так и физических лиц. Наибольшее распространение

имеет залог в силу договора, когда должник добровольно отдаёт имущество в

залог, заключая об этом договор с кредитором. Залогодателем может быть лицо,

которому предмет залога принадлежит на праве собственности или полного

хозяйственного ведения.

Ограничения на

отчуждение имущества существуют в отношении государственных предприятий,

поскольку они должны получить разрешение на залог зданий и сооружений от

соответствующего госоргана.

Предметом залога может быть любое имущество, которое в

соответствии с законодательством может быть отчуждено залогодателем, а также

ценные бумаги и имущественные права.

Ипотечным кредитом является кредит, предоставляемый в

денежной форме или в форме ипотечных облигаций под залог объекта недвижимости с

целью покупки (строительства) данной недвижимости. Сущность ипотечного кредита

в его целевом использовании, т.е. приобретении или строительстве недвижимости.

Также следует отметить, что ипотечный кредит представляет

собой движение ссудного капитала в сфере недвижимости, связанное с

предоставлением денежных ресурсов на условиях возвратности, срочности и

платности.

В юридической литературе отмечаются следующие специфические

черты ипотечного кредита:

- требования кредитора обеспечены недвижимым

имуществом;

- ипотека возникает только тогда, когда

залогодатель обладает предметом ипотеки на правах частной собственности;

- ипотека существует только на определённый

срок и в размере требования;

- ипотека носит долгосрочный характер;

- выдаваемая ссуда значительна по сумме;

- сам залог остаётся в руках должника до

окончания срока кредитного договора;

Манохина Г.А. выделяет следующие функции ипотечного кредита:

1. Перераспределение ссудных капиталов между

экономическими субъектами. Через механизм ипотечного кредитования ссудный

капитал устремляется в те сферы, которые испытывают потребность в данном виде

кредитования и способствуют получению прибыли экономическими агентами –

кредиторами

2. Экономия издержек обращения

3. Ускорение концентрации и централизации

капитала

4. Регулирование экономики по средствам

денежно-кредитной системы

Объектами ипотечного кредита могут быть: строительство

квартиры в многоквартирном жилом доме, строительство индивидуального жилого

дома, приобретение квартиры или дома. При этом существуют различные варианты

сочетаний объекта залога и объекта кредитования: ссуда на строительство жилья

под залог - этого же жилья; ссуда на строительство жилья под залог земельного

участка; ссуда на приобретение земельного участка под залог жилья и т.д. В

качестве залога жилья может быть предоставлена другая (запасная) жилая площадь

заемщика, либо единственная площадь, на которой он проживает. Второй случай

чреват серьезными осложнениями (в частности, в России) при реализации

недвижимости заемщика для погашения его долга, и потому на практике такая жилая

площадь кредиторами в залог обычно не принимается.

Жилищно-ипотечные кредиты

можно разграничить на выдаваемые на строительство жилья и на его приобретение.

В зависимости от субъекта кредитования ипотечные ссуды на строительство жилья подразделяются

на кредиты, предоставляемые непосредственно подрядчику строительства, и

выдаваемые будущему собственнику жилого помещения. Первый вид встречается в тех

случаях, если собственник жилья в период строительства неизвестен. Подобная

ситуация неопределенности может возникнуть, к примеру, в таких случаях, если

строительная компания, занимающаяся возведением многоквартирных жилых домов под

ипотечные кредиты, одновременно ведет строительство большого количества

объектов.

Основными субъектами –

участниками ипотечного кредита являются:

- заемщики – сторона по

кредитным отношениям, получающая кредит и принимающая на себя обязательство

возвратить в установленный срок ссуженную стоимость и уплатить процент за время

пользования ссудой

- кредиторы —

банки (кредитные организации) и иные юридические лица, предоставляющие

заемщикам в установленном законом порядке ипотечные кредиты (займы). Основными

функциями кредитора являются: предоставление ипотечного кредита на основе

оценки кредитоспособности и платежеспособности заемщика в соответствии с

требованиями и условиями кредитования; оформление кредитного договора (договора

займа) и договора об ипотеке; обслуживание выданных ипотечных кредитов. По

договору об ипотеке жилья кредитор становится залогодержателем, что дает ему

возможность в случае неисполнения заемщиком обязательств по кредитному договору

получить удовлетворение своих денежных требований к должнику из стоимости

заложенного жилого помещения преимущественно перед другими кредиторами

залогодатель;

- инвесторы - юридические и

физические лица, приобретающие ценные бумаги, обеспеченные ипотечными

кредитами, эмитируемые кредиторами или операторами вторичного рынка. К их числу

относятся пенсионные фонды, страховые компании, инвестиционные банки,

паевые инвестиционные фонды.

-

правительство — определяет концепцию развития системы ипотечного

кредитования и формирует правовую базу для надежного и эффективного

функционирования системы ипотечного кредитования, создает механизм социальной

защиты заемщиков, проводит налоговую политику, стимулирующую участников рынка

ипотечного кредитования, создает необходимые

институты для организации рынка и участвует в управлении ими.

Ипотечный

жилищный кредит – это долгосрочный кредит, предоставляемый физическим лицам

(гражданам) на цели приобретения жилья. Кредит предоставляется под обеспечение.

Обеспечением кредита выступает приобретаемое жилье, на которое оформляется

договор залога (ипотеки).

Ипотечный

жилищный кредит носит долгосрочный характер. Он предоставляется на срок до 30

лет. Чем больше срок кредита, те, тем меньше сумма ежемесячных платежей в счет его

погашения и тем большую сумму заемщик может запрашивать в банке.

Первоначальный

взнос – это часть стоимости жилья, которую покупатель должен оплатить из

собственных средств (ими могут считаться сбережения, субсидии, подарки, текущие

доходы, получение которых вы можете подтвердить документально). Наличие этих

средств у клиента позволяет банку судить о нем как о платежеспособном заемщике,

умеющем делать сбережения.

Процентная

ставка по кредиту, может быть фиксированной или

переменной (плавающей). Фиксированная процентная ставка означает, что

величина процента, устанавливаемая при предоставлении кредита, является

неизменной в течение всего срока кредита. Во втором случае величина процентной

ставки может меняться на протяжении срока кредита. Основанием для изменения

процентной ставки является, как правило, существенное изменение стоимости

ресурсов на финансовом рынке. Банк должен известить заемщика об изменении

процентной ставки не менее чем за 30 дней до вступления в силу новой процентной

ставки. Ипотечный жилищный кредит предоставляется в рублях либо долларах США

путем перечисления средств на оплату приобретаемого жилья на счет продавца.

Обращение взыскания может носить как

судебный, так и внесудебный характер. В последнем случае при достижении

договоренности о начале обращения взыскания и продаже предмета залога стороны

могут избежать судебных издержек и реализовать жилое имущество на лучших

условиях. Передаваемое в ипотеку жилье должно быть свободно от каких - либо

ограничений (обременений) и не может быть заложено в обеспечение другого

обязательства.

Ежемесячный

платеж заемщика по кредиту состоит из двух частей: платежа в счет погашения

части основного долга по кредиту и платежа в счет уплаты процентов за

пользование кредитом. Размер ежемесячного платежа зависит от суммы кредита,

срока, процентной ставки по кредиту.

Заемщиком по ипотечному жилищному кредиту

может стать любой совершеннолетний гражданин, имеющий достаточные и стабильные

источники дохода для погашения кредита. Кредит может быть предоставлен не

одному, а нескольким гражданам, которые становятся в этом случае созаемщиками.

Созаемщик

– это лицо, несущее солидарную ответственность по кредиту.

Созаемщик отвечает по обязательствам заемщика в случае, если последний

перестает платить по кредиту. Созаемщиками могут быть члены семьи заемщика,

непосредственно с ним проживающие, близкие родственники, другие граждане,

берущие на себя совместно с заемщиком кредитные обязательства. Как правило,

банки устанавливают ограничения на возраст заемщика: срок возврата кредита

должен наступать до достижения заемщиком пенсионного возраста.

Манохина

Г.А. выделяет следующие обязанности заемщика:

- осуществлять страхование этого имущества в полной

его стоимости от рисков утраты или повреждения, а также риска утраты права

собственности;

- принимать меры, необходимые для обеспечения

сохранности заложенной квартиры, включая текущий и капитальный ремонт;

- немедленно уведомлять другую сторону о возникновении

угрозы утраты или повреждения заложенного имущества;

- своевременно вносить

квартирную оплату, налоговые и коммунальные платежи;

- не сдавать заложенную квартиру в наем или передавать в безвозмездное пользование,

не распоряжаться ею иным образом без предварительного письменного согласия

залогодержателя;

- предоставлять возможность залогодержателю

периодически (не менее двух раз в год) проверять фактическое наличие, состояние

и условия содержания заложенной квартиры

Как

правило, банк придерживается определенных правил расчета суммы стандартного

долгосрочного ипотечного кредита, на основании которых определяется максимально

возможная сумма кредитных средств, которую банк может предоставить заемщику.

Сумма

кредита определяется на основе двух факторов: стоимости приобретаемого жилья и

дохода заемщика. Сумма предоставляемого кредита, как правило, не превышает 70 –

80% стоимости приобретаемого жилья. В

расчет принимается меньшая из двух величин: оценочная стоимость жилья

или цена его продажи.

Сумма

предоставляемого кредита ограничивается совокупным семейным доходом заемщика:

размер ежемесячного платежа не должен превышать 30 – 40% от суммы месячного

совокупного дохода (за вычетом налогов).

Рассмотрим

общие положения кредитного договора.

Финансовые

и правовые взаимоотношения, возникающие между заемщиком и кредитором, регулируются

кредитным договором. Кредитный договор заключается между банком и заемщиком.

Кредитный договор – это договор, в котором оговорены все условия

пре¬доставления кредита и его дальнейшего погашения. Любые изменения к этому

договору возможны только по соглашению обеих сторон. Заемщики практически

ничего не могут поправить в тексте договора. Подписание кредитного договора

происходит в банке в день сделки или накануне. Заемщик подписывает также график

платежей по кредиту.

К числу основных договоров, которые

заключают субъекты ипотечного жилищного кредитования, можно отнести договор

кредитования, договор ипотеки и договор купли-продажи жилого помещения, договор

об инвестировании строительства и другие. Данные отношения регулируются

Гражданским кодексом РФ, Федеральными законами РФ «Об ипотеке (залоге

недвижимости)», «О государственной регистрации прав на недвижимое имущество и

сделок с ним» от 21 июля 1997 г. № 122-ФЗ

и другими федеральными законами.

По

кредитному договору банк или иная кредитная организация (кредитор) обязуются

предоставить денежные средства (кредит) заемщику в размере и на условиях,

предусмотренных договором, а заемщик обязуется возвратить полученную денежную

сумму и уплатить проценты на нее.

На практике зачастую учитываются доходы

мужа и жены. Равно как и кредитный договор оформляется на обоих супругов.

Заемщиком выступает

один из них,

созаемщиком – второй. Квартира

может оформляться на одного члена семьи, но кредит – обязательно на обоих, что

повышает ответственность семьи за возврат кредита и шансы банка на то, что

деньги будут возвращены.

Далее

следует раскрыть вопрос о договоре ипотеки. Договор ипотеки также составляется

в письменной форме и подлежит нотариальному удостоверению с последующей

государственной регистрацией.

Суть

договора в том, что кредитор по обеспеченному залогом обязательству имеет право

в случаи неисполнения должником этого обязательства получить удовлетворение из

стоимости заложенного имущества преимущественно перед другими кредиторами.

Согласно

Федеральному закону от 16. 07. 1998 г. №102 ФЗ «Об ипотеке (залоге

недвижимости)» в договор об ипотеке жилого помещения обязательно должны быть

включены следующие существенные положения:

- предмет

ипотеки: жилое помещение, передаваемое в залог;

- оценка

передаваемого в ипотеку помещения;

- суть

основного обязательства, обеспечиваемого ипотекой: предоставление кредитных

средств;

- размер

основного обязательства, обеспечиваемого ипотекой (размер предоставляемого

кредита и процентов за пользование денежными средствами.);

- срок

исполнения основного обязательства, обеспечиваемого ипотекой (срок, на который

предоставляется кредит).

Ст. 820

ГК РФ регламентирует письменную форму кредитного договора. Несоблюдение

письменной формы влечет недействительность кредитного договора. Такой договор

считается ничтожным.

Далее

вкратце следует описать систему жилищно-ипотечного кредитования.

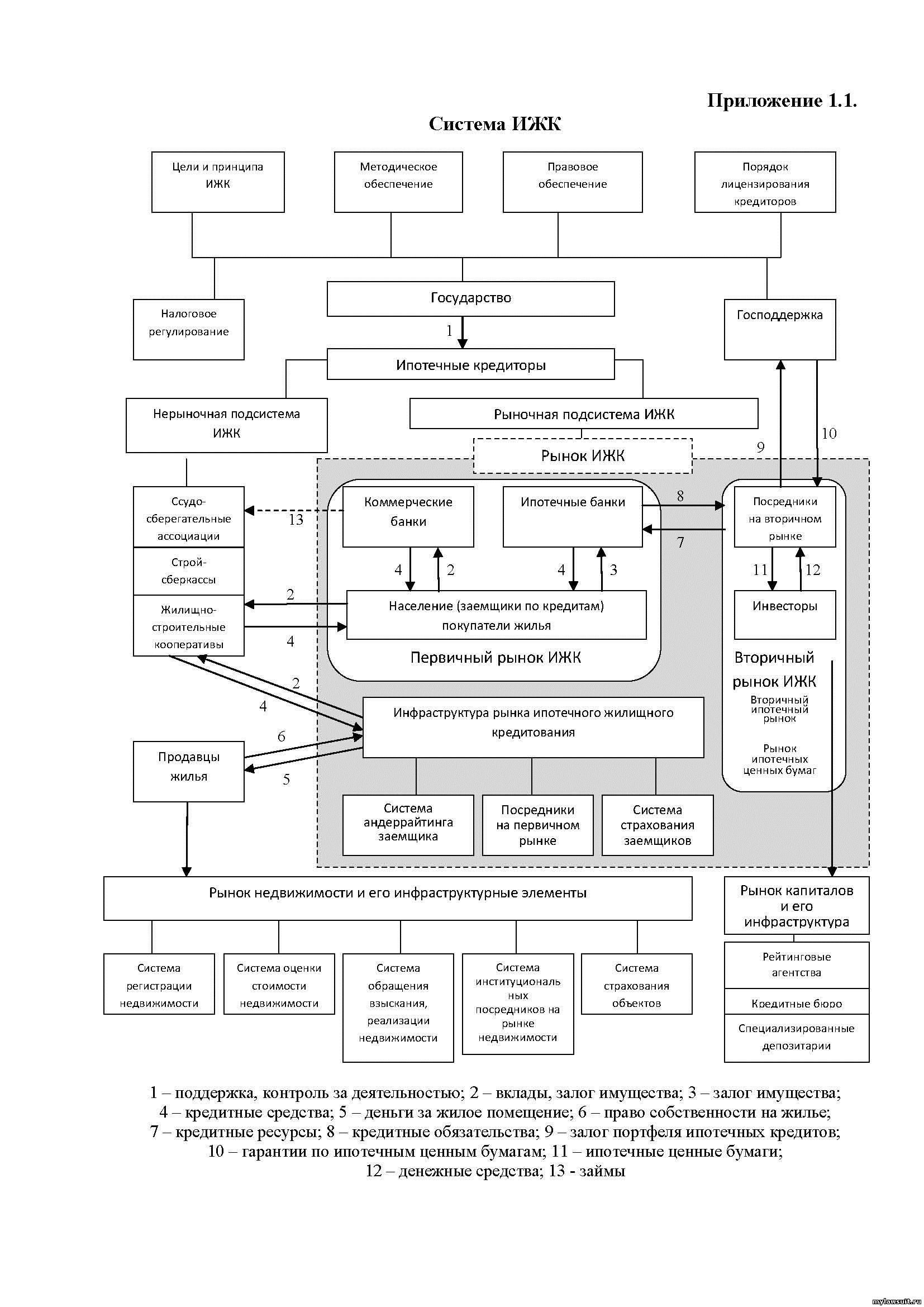

Система жилищно-ипотечного

кредитования – это совокупность отношений, связей между покупателями жилья и

субъектами ипотечно-кредитного, жилищного, финансового рынков, а также

государства, взаимодействующих между собой посредством определенного набора

ипотечных инструментов по определенным стандартам и правилам.

Схематично

данную систему можно представить следующим образом (см. приложение 1.1)

Заключение

В заключение к данной работе хотелось бы снова отметить

особую важность ипотечного кредитования в России, поскольку на фоне постоянно

растущих цен на недвижимость, ипотечное кредитование является единственной

возможностью для слоев населения с невысоким достатком приобрести квартиру или

иное жилое помещение.

Стоить отметить тот факт, что в последние годы рынок

банковского (классического) ипотечного кредитования развивается ускоренными

темпами. Количество банков - участников рынка постоянно растет, ставки по

кредитам снижаются до уровня 10-11% в валюте и до 15-17% в рублях, размер

авансовых взносов снизился уже до уровня 15%, что делает жилищно-ипотечное

кредитование весьма действенным средством для повышения уровня доступности

жилья в нашей стране.

Однако по большей части, система далека от совершенства, что

требует не только дальнейшего развития на уровне нормативного закрепления, но и

на ментальном уровне граждан, поскольку, на данный момент, одной из главных

проблем является недоверие к системе жилищно-ипотечного кредитования и большое

количество невыплаченных ипотечных кредитов.

Библиографический

список

Нормативно-правовые

акты:

1. Гражданский

кодекс Российской Федерации (II

часть) от 20. 01. 1996 № 14 – ФЗ

2. Федеральный закон «Об ипотеке (залоге недвижимости)»

от 16. 07. 1998 № 102 – ФЗ

Литература:

1. Афонина А.В. Все об ипотеке. Получение и возврат

кредита. - М.: «Омега-Л», 2009.

2. Разумова И.А. Ипотечное кредитование – СПб:

Питер, 2009.

3. Маховикова Г.А. Экономика недвижимости – Москва:

Кнорус, 2009.

4. Автореферат диссертации по теме «Управление инвестированием

жилищного строительства в системе ипотечного кредитования» Фоминой О.С. –

Брянск, 2005

|